これまでのMINKABUで得られる情報で、日本の高配当株を選定するには必要十分だと思いますが、更に詳細に調べたいという方は、”IR BANK”のサイトも有用です。

IR BANKとは?

「株式会社IR BANK」は設立時社名の通称で、現在の正式社名は「株式会社IR Robotics」となっています。調べた範囲では、後ろ盾に大企業などは確認できませんでした。

IR BANKのヘルプに「当サイトの掲載内容は情報の提供を目的としており、投資勧誘又は販売を目的としたものではありません。」とあり、外部発表のIRデータの情報を収集、取りまとめているサイトで、アフィリエイトなどの広告により収益を上げている企業のようです。

IR BANKトップページ

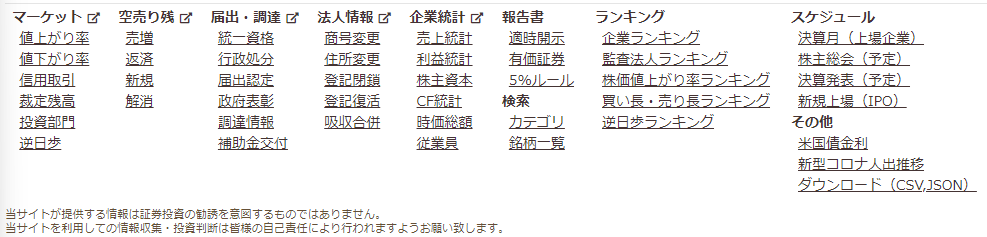

こちらが、2023年11月20日午前5:40のIR BANKトップ画面です。決算速報としてトピックスと決算発表一覧が確認できます。スクロールしていくと上から順に、適時開示検索、有報情報、決算スケジュール、IPO(新規公開株式)銘柄一覧と続き、一番下にサイト内リンク一覧があります。

2023年11月20日午前6時のIR BANKトップ画面-下部

情報の宝庫です。この中から日本の高配当株を選定するために有用なページをご紹介します。

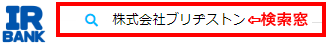

IR BANK 個別銘柄 業績ページへのアクセス

(1)トップページ左上検索窓にMINKABUで絞り込んだ銘柄名、もしくは証券番号を入力して、銘柄企業のトップページを出します。

(2)トップ画面の業績をクリック

上場企業と書いた下の表の最終行に企業詳細があります。その枠内の”業績”をクリックすると、銘柄企業の業績ページが現れます。

この銘柄では、ちょうど真ん中にあります。

下の銘柄のように左のサイドバーにあることもあります。

銘柄によっては、ページのレイアウトが異なる場合もありますが、どこかに業績の項目があります。

IR BANK 業績トップページ

右上に、業績、四半期、財務、CF(キャッシュフロー)、資本、配当の選択バナーが並んでおり、得たい情報をクリックしてアクセスします。

私が確認していたのは、業績、財務、資本、配当の項目。以下、項目ごとの着目点を解説していきます。

IR BANK業績ページで見る項目

(会社)業績ページ

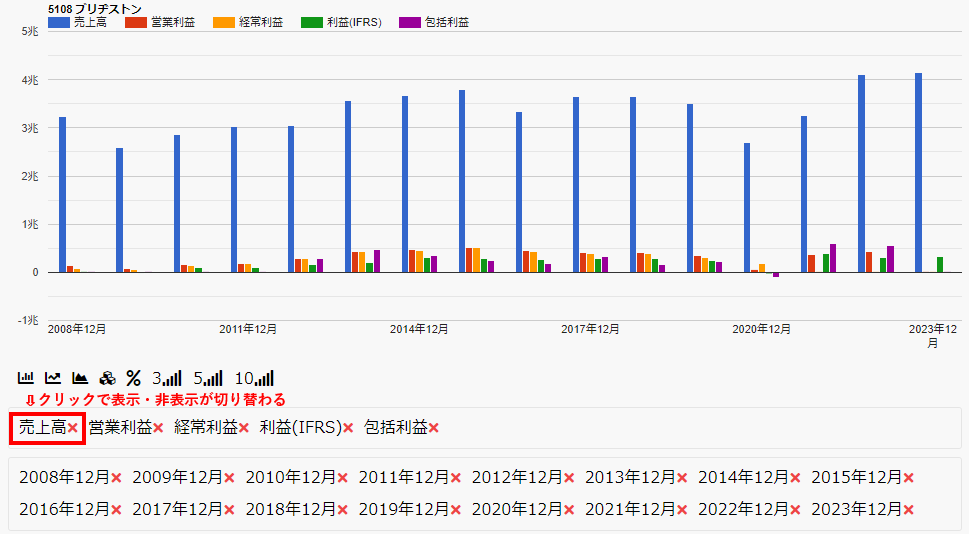

最初に最新情報サマリーと決算履歴の表が出てきますが、まっすぐ下にスクロールして、グラフを確認します。

売上高

企業業績を示す最も注目される数字です。長期にわたりどのように変化しているのか確認します。右肩上がりならいうことないですが、成熟企業は売上高が安定していれば問題ないと言えます。

下のグラフでは青色の線になります。

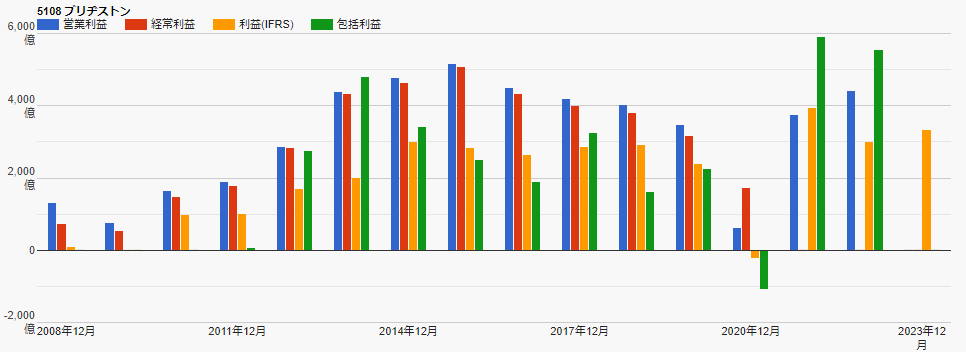

利益

利益関係のグラフを詳細に確認するには、売上高が大きすぎて違いが分かりにくいので、グラフの下にある売上高をクリックして非表示にします。クリックにより表示と非表示が切り替わります。

このグラフは、売上高で表示されているグラフと同じデータですが、売上高を非表示にしています。これで利益関連の数字が拡大されて見やすくなります。

どの利益を見ればいいのか?というと、配当目的なら純利(株主帰属)か包括利益を見ましょう。この利益が株主還元の原資になります。

売上高と同様に右肩上がりなら安心。成熟企業では売上高が安定していれば問題ないと言えます。また、グラフの下にも項目ごとの資料がありそちらを参考にしてもかまいません。

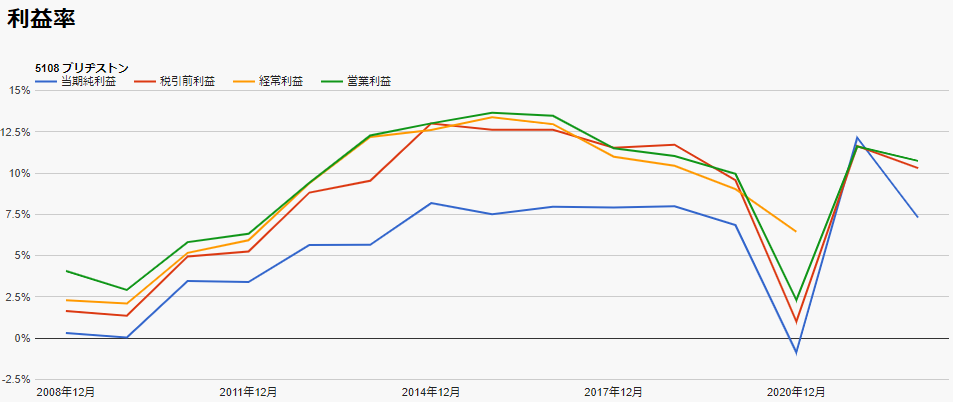

利益率

他の指標からも想像できますが、ここではグラフで表されています。売上高に対する利益率なので重要な指標です。

配当ページ

冒頭に表がありますがそこは飛ばして、横バーグラフを見ます。

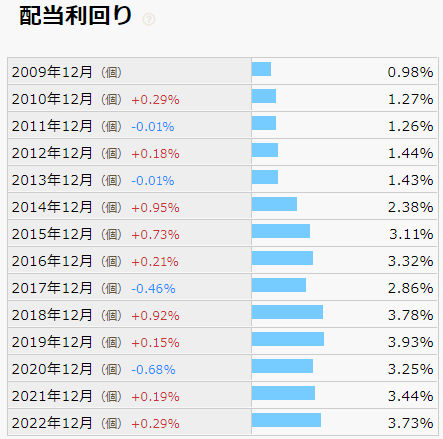

配当利回り

配当利回りの推移を確認します。年ごとに安定しており、私のスタイルでは3~5%が理想です。

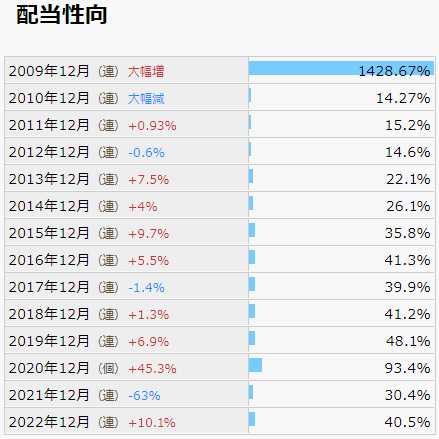

配当性向

ここでは配当性向が70%程度以下で、年ごとに乱高下していないか、異常な動きをしていないかを確認します。

資本ページ

表部分を飛ばして、棒グラフ下の横バーグラフが見やすいです。

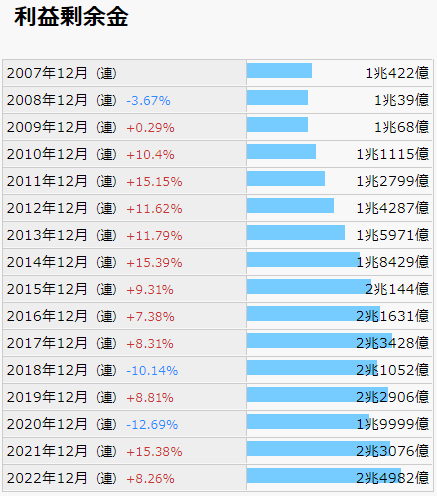

利益剰余金

内部留保とも呼ばれます。純資産の内、使途の決まっていない企業の預金と考えて問題ありません。これが漸減していると企業業績が悪化したときに耐えきれず、最悪倒産という事態も起こり得ます。

アベノミクス以降企業業績が上向き、利益剰余金が積みあがっている(増加している)企業が増えています。

ニュースで聞く、「企業は利益を貯め込まないで、社員給与に還元しろ!」っていうのはこういったところからきています。

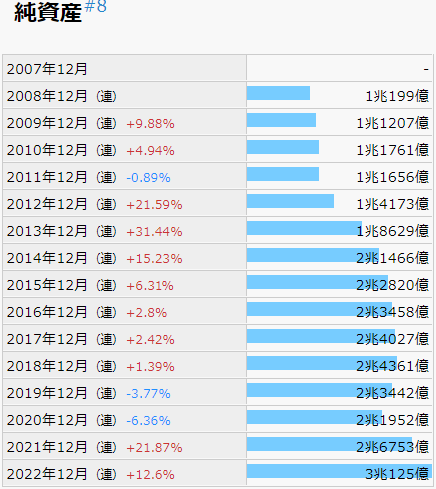

純資産

企業の持っている資産(財産)から負債(借入≒借金)を引いた、実質的な企業の保有資産です。

当然大きいほど良く、維持、若しくは増加している企業は安心できます。

財務ページ

他の項目と同様に棒グラフか横バーグラフまでスクロールします。両グラフとも基本的に同じ数字からできています。

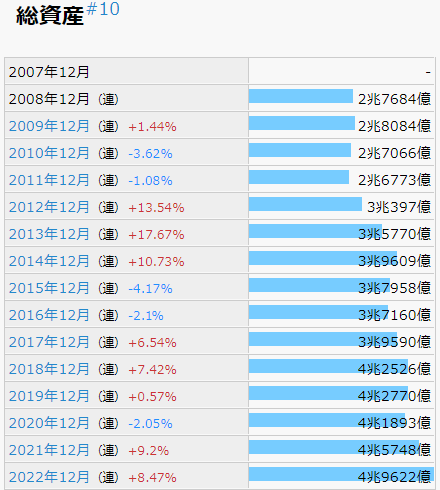

総資産

会社の規模を示す指標で、純資産(企業の持つ実質資産)と負債(借入等≒借金)の合計額です。これを元手に企業活動をしているということになります。

これが減少していると企業としては衰退していることになります。長いスパンの動きを確認します。

利益剰余金

資本ページに記載されている利益剰余金(内部留保)はここでも確認できます。それだけ重要な指標です。

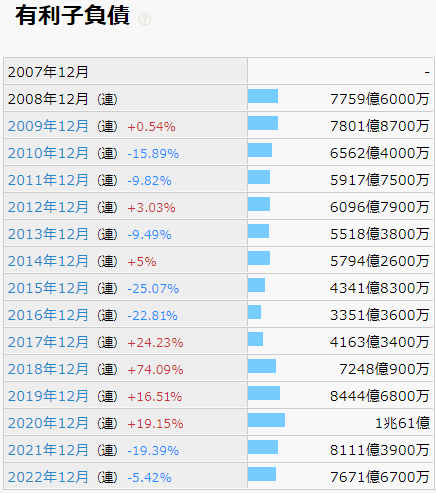

有利子負債

借入等の負債を資産(元手)として企業活動をすることは決して悪いことではありませんが、一般に借入金には利子の支払いが発生するため、負債が大きいと企業利益を押し下げる要因となります。

有利子負債が増え続けていたり、急に大きく増えている場合は注意が必要です。

IR BANKでは、有利子負債を「短期借入金+長期借入金+その他有利子負債(社債、コマーシャル・ペーパー等)」と定義しています。

現金及び預金

純資産(企業の持つ実質資産)の内、現金と直ぐに現金化できる普通預金の合計額です。運転資金の余力にもなり、一定程度は保有しておく方が資金繰りに有利です。しかし、資産を現金で持ち過ぎているのは資金を有効活用していないことにもなります。

どの程度の現預金比率が適正なのかは、業種・業態、企業の考え方、社歴により異なり一概には言えませんが、総資産の30%とか月商の3ヶ月分という数字をよく見ます。

私は、これが一定程度確保できているか、急に減少していないかを確認しています。

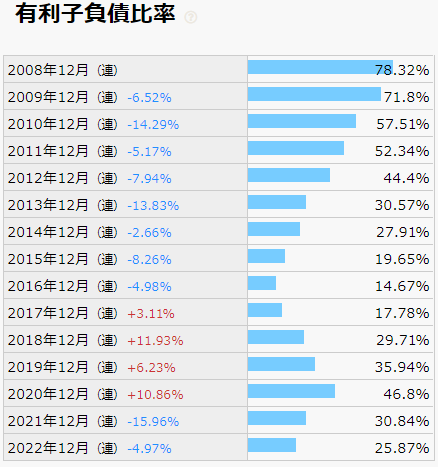

有利子負債比率

自己資本に対する有利子負債の割合でとても重要な指標です。有利子負債にはその名の通り利子が発生します。帝国データバンクの資料(2021年度)では、短期金利(借入金利)で1%ほど、長期金利で0.2%ほどとなっています。

現在、金利はじわじわと上昇しており、2021年のデータよりは高くなっているはずです。

M&A総合研究所の当該サイトには、以下の記載がありました。

- 一般的な中小企業であれば、100%以下が適正目安

- 中小企業の有利子負債比率は平均で190%程度

- 生存企業の有利子負債比率平均は、約75〜80%程度

有利子負債は少ないほど安全だと言われますが、適切に信用の範囲内で資金を外部調達して企業を発展させていくのは健全な企業運営です。

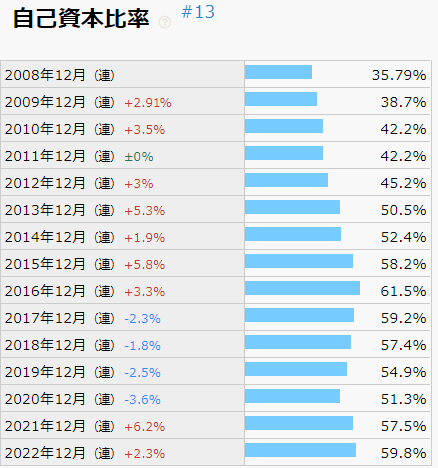

自己資本比率

文字通り総資本に占める自己資本(純資産)の比率%です。自己資本以外の部分は他人資本と呼ばれ、負債(借入金)や社債、未払い金などです。

上でも述べましたが、適切に信用の範囲内で資金を外部調達して企業を発展させていくのは健全な企業運営ですが、自己資本比率が低いと利息支払いが重荷になります。

おおよその目安は、自己資本比率70%以上で超優良企業、50%以上で優良企業、30%を切ると注意が必要です。

IR BANKについてはデータ量が膨大なので、購入を迷っている銘柄の最終判断に使いました。

次回:日本高配当株の管理方法

銘柄が多くなると管理が煩雑になります。私の管理方法は原始的なエクセル管理です。これがBESTとは言えませんが、たたき台にはなるかと思います。

ご覧になっていただけると嬉しいです。

コメント